Процедура банкротства физического лица реализуется по одному из двух направлений. Первое – реструктуризация долга, а второе – списание долга или его погашения за счет реализации имущества должника. Сперва суд пытается внедрить первый сценарий, поскольку он выгоден для кредиторов – будут погашены финансовые требований, хотя и не сразу. Рассмотрим, как происходит реструктуризация долга при банкротстве, ее плюсы и минусы, последствия.

Что такое реструктуризация долга?

Реструктуризация долгов – это изменение структуры или порядка расчета. Чаще всего это подразумевает новые условия по выплате кредита, увеличенные сроки, иные проценты. Порой удается даже добиться уменьшения суммы. Процесс происходит на основании закона о признании финансовой несостоятельности №127-ФЗ.

Цель реструктуризации долгов физического лица – вернуть его платежеспособность и позволить рассчитаться с кредиторами. Для этого создаются щадящие условия. Делается это в рамках процедуры банкротства. Главный плюс – имущество гражданина не поступает в конкурсную массу, а остается за своим владельцем. Минус – на этом этапе долги не списываются, а изменяется срок выплаты.

Когда проводится?

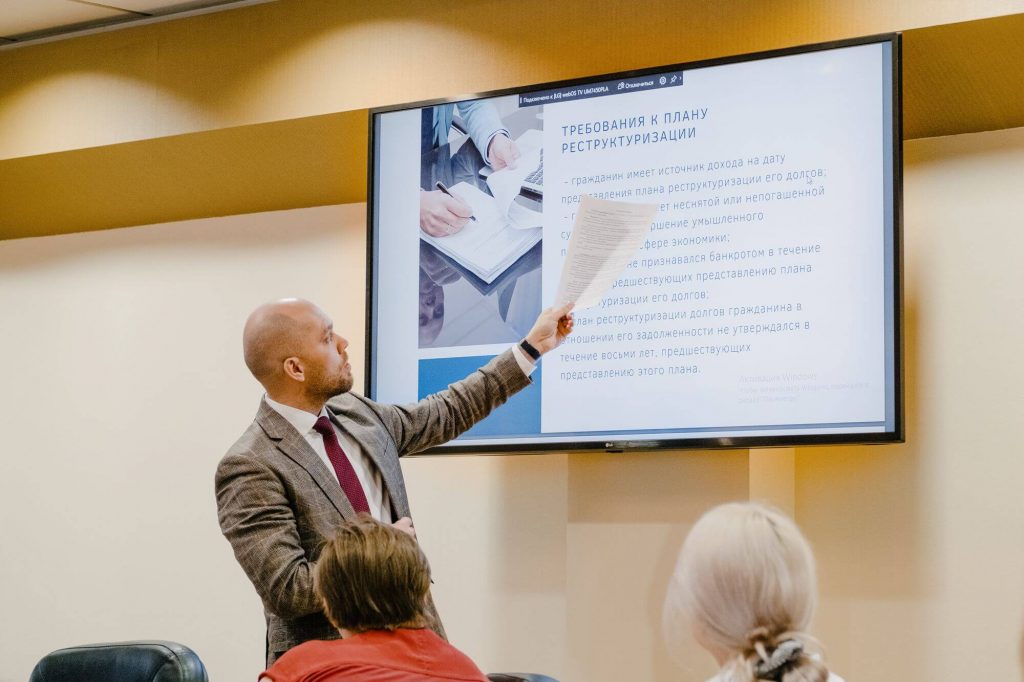

Реструктуризация долгов в процедуре банкротства назначается судом, когда должник подает заявление о признании финансовой несостоятельности. Должны быть основания для этого, утвержденный план расчета с кредиторами. Чтобы задолженность можно было реструктуризировать, гражданин должен соответствовать ряду требований:

- не быть банкротом за последние 5 лет;

- иметь официальный доход, позволяющий рассчитываться с задолженностью;

- не иметь судимостей за преступления в финансовой сфере.

Какие отличия при банкротстве физического лица и в банке?

Рефинансирование задолженности предлагают и банки, но здесь есть некоторые отличия. Финансовые организации сами устанавливают проект плана реструктуризации долгов, выбирают для этого сроки, процентную ставку. Условия проекта выгодны только им, график выплат менее реалистичный, должник все больше падает в долговую яму.

При разбивании выплат на меньше суммы для погашения задолженности во время процедуры банкротства, делом руководит суд. У кредиторов нет больших полномочий, поэтому сильно влиять на процесс они не могут. Суд, прежде всего, учитывает реалистичность плана реструктуризации долгов. Например, у гражданина есть только пенсия, а другие доходы отсутствуют. Если график не позволит удовлетворить требования кредиторов за разумный промежуток времени, тогда процедура реструктуризации бессмысленная. Ее пропускают и сразу переходят к процессу реализации имущества.

Последствия

Когда арбитражный суд удовлетворяет заявление о финансовой несостоятельности, назначая процедуру изменения структуры задолженности, наступают такие последствия:

- текущие требования немедленно погасить сумму долга замораживаются;

- финансовые требования теперь предъявляются через суд или назначенного управляющего;

- прекращают начисляться неустойки, проценты за просрочку;

- приостанавливается исполнительное производство;

- снимается арест с имущества.

Но гражданин не может проводить сделки с имуществом без письменного согласия финансового управляющего. Запрещено дарить свою собственность. Это делается для сохранения имущества должника, чтобы была возможность погасить обязательства перед кредиторами путем реализации собственности через ее поступление в конкурсную массу. Для физического лица заводится специальный счет в банке с возможностью размещения максимальной суммы до 50 000 рублей. Распоряжаться этими средствами можно без отчетности перед финуправляющим.

План реструктуризации долгов

Когда арбитражный суд выносит решение об установлении рассрочки по выплате долга, назначается финансовый управляющий. Он публикует сведения о финансовой несостоятельности гражданина в Едином федеральном реестре. Кредиторы, заметив эту информацию, заявляют об имеющихся финансовых обязательствах у должника по отношению к ним. В течении двух месяцев кредиторы должны направить план реструктуризации долгов с указанием сроком, фиксированными суммами выплат. Допускается составление нескольких планов. Тогда выбор окончательного будет одобрен на собрании кредиторов путем наибольшего числа голосов.

К плану прикладываются:

- список имущества должника-физического лица;

- отчет из Бюро кредитных историй;

- список всех задолженностей перед кредиторами (банки, МФО, налоговая);

- информация о доходах гражданина.

Этот пакет документов вместе со схемой выплат предоставляется на рассмотрение суду. Последний утверждает график, если видит его реалистичность исполнения. В случае низкой вероятности реализации графика или отсутствия его со стороны заимодавцев, процедура банкротства сразу переходит во вторую стадию, подразумевающею продажу собственности.

Утверждение проекта расчетов

Суд утвердит проект, если:

- он соответствует платежеспособности должника;

- не помешает исполнению обязательств гражданина в будущем;

- не нарушает права членов семьи.

Максимальный срок реструктуризации долга составляет 5 лет. Схема погашения может быть изначально рассчитана на меньший период, но затем увеличена до максимального. По окончании выплат финуправляющий составляет отчет с подтверждающими документами.

Если есть возможность выплачивать финансовые обязательства перед заимодавцами, и имеется ценное имущество, которое хочется сохранить, выгодно получить реструктуризацию задолженности. Когда в собственности физического лица ничего нет, кроме единственного жилья, доходы низкие, имеет смысл пропустить этот этап и сразу перейти к списанию долгов. Подробно узнать об этом можно на бесплатной консультации в нашей юридической компании «Квадрат Курилина».